Fazer a folha de pagamento é um dos processos de departamento pessoal mais importantes para uma empresa e seus colaboradores.

Para as organizações, trata-se de uma obrigação legal. Para os funcionários, a folha é como um recibo de pagamento de salário, o que significa que eles receberam aquilo que foi acordado na contratação.

Como estamos falando de um demonstrativo de pagamento essencial para ambas as partes, preparamos este artigo completo para te ajudar a tirar suas dúvidas sobre o assunto. Aproveite!

O que é folha de pagamento?

Folha de pagamento é um documento apresentado pelo empregador que atesta o salário pago ao empregado em contrapartida ao trabalho realizado.

Também conhecido por holerite, a folha reflete o que foi assinado no contrato de trabalho e acordado quanto à remuneração do funcionário.

O documento é também uma fonte de informação essencial para o colaborador, pois apresenta a ele os salários bruto e líquido. Além disso, contém informações fiscais, contábeis e trabalhistas.

Qual é a folha do pagamento?

Na hora de elaborar a folha de pagamento, não existe um modelo oficial a ser seguido. Portanto, cada empresa é livre para adotar o critério que mais corresponde às suas necessidades.

No entanto, como mostraremos mais adiante, existem informações que devem obrigatoriamente constar no documento.

Quem faz a folha de pagamento?

Quando a empresa possui um departamento pessoal, é ele que fica responsável pela elaboração da folha de pagamento. Isso porque, o DP é quem cuida das questões burocráticas relacionadas aos funcionários.

Há empresas que concentram tudo no RH, isto é, tanto a parte humanizada da contratação quanto às questões envolvendo a burocracia. Outras, transferem a tarefa de elaborar o demonstrativo de pagamento para uma empresa de contabilidade.

Qual a importância da folha de pagamento?

A folha de pagamento é uma obrigação prevista na legislação trabalhista e previdenciária. Sendo assim, é importante para o cumprimento de questões legais.

O próprio Artigo 225 do Decreto nº 3.048/99 determina que as empresas são obrigadas a:

I – preparar folha de pagamento da remuneração paga, devida ou creditada a todos os segurados a seu serviço, devendo manter, em cada estabelecimento, uma via da respectiva folha e recibos de pagamentos;

II – lançar mensalmente em títulos próprios de sua contabilidade, de forma discriminada, os fatos geradores de todas as contribuições, o montante das quantias descontadas, as contribuições da empresa e os totais recolhidos.

Além de ser necessário elaborar a folha de pagamento por razões legais, o documento serve também para gestores entenderem como estão os gastos com pessoal. Dessa maneira, ela tem função operacional e contábil.

Tenha em mente que, ao entender os gastos com a folha, é possível melhor analisar se há verba para novas contratações ou até mesmo se a empresa precisa desligar colaboradores.

Por esse motivo, o holerite é importante também para tomadas de decisão referentes ao controle orçamentário.

Já para o empregado, a folha o permite acompanhar seu salário e entender os descontos e os benefícios que fazem parte dos seus proventos.

Quem tem direito à folha de pagamento?

A folha de pagamento é uma obrigação da empresa para com todo trabalhador contratado em regime CLT. O acima citado Artigo 225 do Decreto nº 3.048/99 apresenta essa obrigatoriedade.

Leia também: Folha de pagamento online: O que é, cálculo e como fazer?

Quais as informações obrigatórias na folha de pagamento?

A folha de documento deve ser elaborada com as seguintes informações:

1. Classificação do funcionário

Essa é a primeira informação apresentada no holerite. Ela mostra a categoria em que o funcionário se enquadra. É com base nessa classificação que é realizado o cálculo da folha de pagamento.

Isso porque a categoria é regulamentada por uma Convenção Coletiva.

2. Análise das horas de trabalho

Esta etapa considera a jornada de trabalho de cada empregado. Aqui devem constar as horas trabalhadas, as horas extras, as jornadas adicionais ou descanso remunerado, os atrasos e as ausências justificadas e não justificadas.

É importante que essas informações sejam corretamente registradas, pois elas terão um impacto nos descontos ou nos acréscimos do salário bruto do colaborador.

3. Registro dos encargos sociais e impostos

Esta é a parte da folha de pagamento em que são dispostos os descontos do Instituto Nacional de Seguro Social (INSS) e do Imposto de Renda Retido na Fonte (IRRF).

É de suma importância contabilizar esses descontos, pois eles assegurarão os direitos de aposentadoria dos funcionários.

4. Base de cálculos do FGTS

Os valores relacionados ao Fundo de Garantia por Tempo de Serviço (FGTS) do colaborador não devem ser descontados na folha de pagamento. Apesar disso, seu pagamento deve constar no holerite.

Lembramos que a contribuição do FGTS é uma obrigação do empregador. Empresas que não realizarem o depósito do valor correspondente na conta do colaborador destinada a isso, sofrerão punições legais.

5. Dedução de descontos legais

Nesta seção entram os benefícios que a empresa oferece, como vale-refeição, vale-transporte e planos de saúde, por exemplo. Outros descontos aparecem aqui, como a contribuição sindical e o adiantamento de salário.

Além dessas informações, a folha de pagamento deve conter:

- O valor líquido que o colaborador receberá;

- A forma de pagamento e data em que esse pagamento será feito.

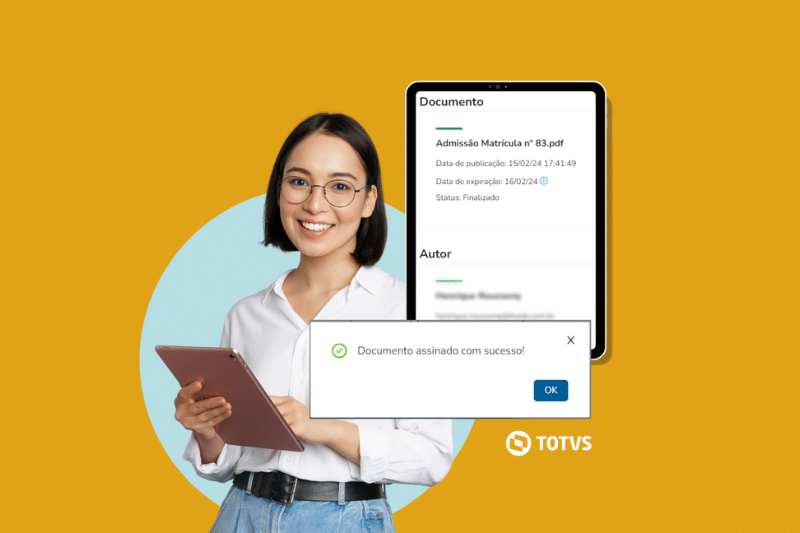

Folha de pagamento online: como funciona?

A folha de pagamento online, também conhecida por holerite digital, nada mais é do que a versão online da folha impressa.

Ela apresenta os mesmos dados, com a diferença de que o documento fica disponível para ser acessado digitalmente.

Como ver a folha de pagamento?

Existem duas maneiras de ver a folha de pagamento digital. Uma delas é encaminhar o documento aos colaboradores por meio do e-mail corporativo. A outra é utilizando um sistema de gestão de holerite.

No caso de optar pela tecnologia, a consulta ao documento se dá mediante um login e uma senha.

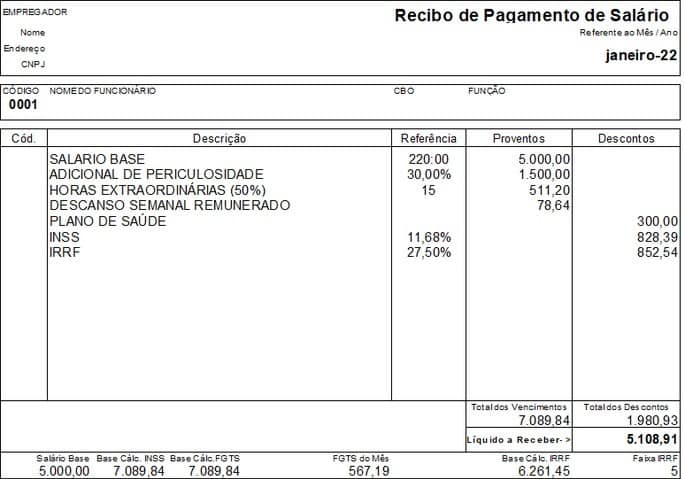

Exemplo de folha de pagamento

Confira na imagem um exemplo de folha de pagamento online:

Como calcular a folha de pagamento?

Para calcular a folha de pagamento, considere dois itens: os proventos e os descontos.

Os proventos são todas as variáveis que se enquadram como remuneração. Neste grupo entram:

- Salário líquido do colaborador;

- Horas extras;

- Adicionais (como adicional noturno, de insalubridade e de periculosidade);

- Descanso semanal remunerado (DSR);

- Abono pecuniário;

- Bonificações.

Os descontos são as deduções previstas em lei. São elas:

- Faltas e atrasos injustificados

- INSS e IRRF

- Vale-transporte, vale-refeição e vale-alimentação

- Convênios médicos (como planos de saúde)

- Contribuição sindical

- Adiantamentos

Para mais detalhes sobre as deduções no holerite, acesse o artigo: Desconto em folha de pagamento: Quais são e qual o limite?

Como calcular IRFF na folha de pagamento?

O cálculo referente ao desconto do IRFF na folha de pagamento depende do salário do colaborador.

Existe uma tabela que apresenta os descontos aplicados de acordo com a faixa salarial. Para 2022, temos:

- 1ª faixa: desconto de 7,5% sobre o salário bruto entre R$ 1.903,99 e R$ 2.826,65;

- 2ª faixa: desconto de 15% sobre o salário bruto entre R$ 2.826,66 e R$ 3.751,05;

- 3ª faixa: desconto de 22,5% sobre o salário bruto entre R$ 3.751,06 e R$ 4.664,68;

- 4ª faixa: desconto de 27,5% sobre salários brutos iguais a R$ 4.664,69 ou acima.

Como calcular o custo da folha de pagamento para a empresa?

Para calcular o custo da folha de pagamento é preciso considerar quanto a empresa paga aos colaboradores, os benefícios que ela concede e os impostos que devem ser recolhidos.

Falamos acima dos benefícios e, com relação aos tributos, são eles:

- Previdência Social

- Fundo de Garantia do Tempo de Serviço (FGTS)

- Riscos Ambientais do Trabalho (RAT)

O que é DSR na folha de pagamento e como calcular?

DSR é sigla para Descanso Semanal Remunerado. É um direito trabalhista que, como o nome sugere, refere-se a um dia de descanso pago.

Segundo a legislação, a folga deve ocorrer preferencialmente aos domingos, mas isso pode variar. Além disso, o descanso deve ser de 24 horas.

No entanto, para garantir o recebimento do Descanso Semanal Remunerado o colaborador precisa cumprir com sua jornada de trabalho. Se ele tiver faltas ou atrasos injustificados, a empresa pode descontar o DSR.

Por se tratar de um direito, o DP precisa garantir que o cálculo do DSR conste na folha. Para isso, é preciso:

- Somar as horas trabalhadas no mês;

- Dividir o resultado pela quantidade de dias da semana (incluindo os sábados);

- Multiplicar o resultado pelo número de domingos e feriados;

- Multiplicar esse número pelo valor/hora do colaborador.

Como calcular FGTS na folha de pagamento

O Fundo de Garantia do Tempo de Serviço corresponde a 8% do salário bruto do funcionário. O valor não deve ser descontado dos proventos do colaborador, pois trata-se de uma contribuição mensal que deve ser feita pela empresa até o dia 7 de cada mês.

O que é desoneração da folha de pagamento?

A desoneração da folha de pagamento foi criada no ano de 2011, através da lei nº 12.546/2011. Ela permite que organizações dos setores beneficiados paguem menos impostos sobre a remuneração dos trabalhadores.

Em vez de pagarem 20% sobre a folha de salários, elas podem pagar alíquotas que variam de 1% a 4,5% sobre a receita bruta.

A princípio, o fim da desoneração da folha de pagamento seria em 2022. Todavia, o prazo foi prorrogado para 2023.

Quem tem direito à desoneração da folha de pagamento

Têm direito à desoneração empresas dos 17 setores da economia que mais empregam. São elas:

- Calçados;

- Call center;

- Comunicação;

- Confecção/vestuário;

- Construção civil;

- Empresas de construção e obras de infraestrutura;

- Couro,

- Fabricação de veículos e carroçarias;

- Máquinas e equipamentos;

- Proteína animal;

- Têxtil;

- TI (tecnologia da informação);

- TIC (tecnologia de comunicação);

- Projeto de circuitos integrados;

- Transporte metroferroviário de passageiros;

- Transporte rodoviário coletivo; e

- Transporte rodoviário de cargas.

Lançamento: Curso Departamento Pessoal de Sucesso

E nosso curso tá on! A Feedz reuniu grandes profissionais da área em um curso que vai desmistificar as burocracias e simplificar os processos do Departamento Pessoal. Aperte no banner abaixo para se inscrever: é gratuito e com certificado!

Como automatizar o processo da folha de pagamento?

Visto que estamos falando de um processo altamente burocrático, um erro, por menor que seja, pode trazer grandes problemas para a empresa. Para impedir que isso ocorra, é preciso automatizar o processo da folha de pagamento.

Isso pode ser feito por meio de um software de departamento pessoal que realiza a gestão de holerites. A ferramenta faz tudo automaticamente, desde a inserção das informações até o cálculo da folha. Conheça a ferramenta da Feedz!

2 Responses

Se pago cr$7.500.00de imposto de renda

Vai ser valor descontado em Folha de pagamento no salário bruto ou nos temos fazer declaração do imposto na forma recebimento

Olá, Jussara!

O Imposto de Renda Retido na Fonte (IRRF) para trabalhadores assalariados no Brasil é normalmente descontado diretamente do salário bruto, em folha de pagamento, com base nas tabelas e alíquotas estabelecidas pela Receita Federal. O valor do imposto retido na fonte é calculado pelo empregador e depende do montante do salário bruto e de possíveis deduções, como dependentes e contribuições para a previdência oficial.

No seu caso, se você tem R$ 7.500,00 de Imposto de Renda sendo descontados do seu salário, isso significa que esse valor já está sendo retido na fonte, ou seja, diretamente do seu salário, pelo seu empregador. Isso ocorre antes do salário líquido ser depositado na sua conta.

Além do desconto mensal, é importante considerar as seguintes questões:

Declaração Anual de Ajuste: Apesar do desconto mensal, você ainda é obrigado a fazer a declaração anual de Imposto de Renda Pessoa Física (IRPF). Esta declaração serve para ajustar qualquer diferença entre o imposto devido e o imposto já retido na fonte ao longo do ano.

Possíveis Restituições ou Pagamentos Adicionais: Se o total do imposto retido na fonte ao longo do ano for maior que o imposto devido (calculado na declaração anual), você pode ter direito à restituição. Se for menor, pode ser necessário pagar a diferença.

Informações da Fonte Pagadora: Sua empresa fornecerá um comprovante de rendimentos anual que inclui todas as informações necessárias para fazer sua declaração, como o total de salários recebidos e o total de imposto retido na fonte.

Prazos e Processo de Declaração: A declaração do IRPF geralmente deve ser feita entre março e abril de cada ano, referente ao ano fiscal anterior. É importante estar atento aos prazos e às normas da Receita Federal.

Uso de Deduções: Na sua declaração, você pode utilizar deduções legais (como despesas com educação e saúde, dependentes, entre outras) para reduzir o imposto devido.

Recomenda-se, caso tenha dúvidas sobre o processo de declaração ou sobre o cálculo do imposto, consultar um contador ou um profissional especializado em impostos para orientação adequada.